La bomba británica sigue activa pese al golpe de efecto del Banco de Inglaterra. La rentabilidad del bono y las presiones sobre la libra esterlina a pesar del plan de ‘rescate’ y el mercado que se tranquiliza con apenas anuncios sobre la mesa.

¿Cuál es la intrahistoria de un descalabro que se salvó a base de crecimiento? ¿Quién está apostando en contra del Reino Unido?

Escucha la historia completa en este podcast de Mercado Abierto:

El gobierno británico del Liz Truss se resiste a dar marcha atrás en un paquete fiscal con intervenciones que actúan como un parche para evitar descalabros

Un descafeinado ‘whatever it takes’ del Banco de Inglaterra cuando hace hoy justo dos semanas la primera ministra, Liz Truss, anunciaba mayor plan de impulso económico de la historia del Reino Unido que llevó al descalabro del mercado británico - el de deuda y las divisas - pero del que ella no se apea.

Esto es sonido de hace apenas 48 horas ante el resto de miembros del Partido Conservador en la convención de Birmingham. Decía que su plan se perfilaba sobre tres patas que en realidad son la misma: crecer y que eso se consigue con la firme de intención de bajar impuestos.

Una “gran distracción” lo decía el canciller, Kwasi Kwarteng en la BBC a principios de semana hablando de una propuesta que se enmarcaba dentro de un “paquete económico sólido”.

Paquete en el que se hablaba de eliminar la tasa del 45% del impuesto sobre la renta que pagan los británicos que ganan más de 150.000 libras anuales - esto ya se ha dicho que se deja en barbecho - pero que era una parte ínfima de otro paquete de rebajas fiscales mayor para impulsar la economía del país.

Cuando todo se vino abajo

Fue cuando se presentó esta hoja de ruta - cuya letra pequeña conoceremos a finales de mes - cuando la libra esterlina toco zona de paridad - mínimos históricos - con el dólar. Pero ojo que el gobierno de Truss “habla con la gente y escucha” y por eso fue por lo que se impuso un plan que habrá representado un ahorro fiscal de casi 3.400 libras anuales para una persona que cobra unas 200.000 cada año.

El caso es que esto llevó al Banco de Inglaterra a actuar cuando todo se le venía abajo Dave Ramsdem, vicegobernador de Mercados y Banca del supervisor cree que hay que mantener el impulso de normalización en la política monetaria - en definitiva, subir tipos de interés de manera acelerada - para hacer que la libra se revalorice lo más rápido posible.

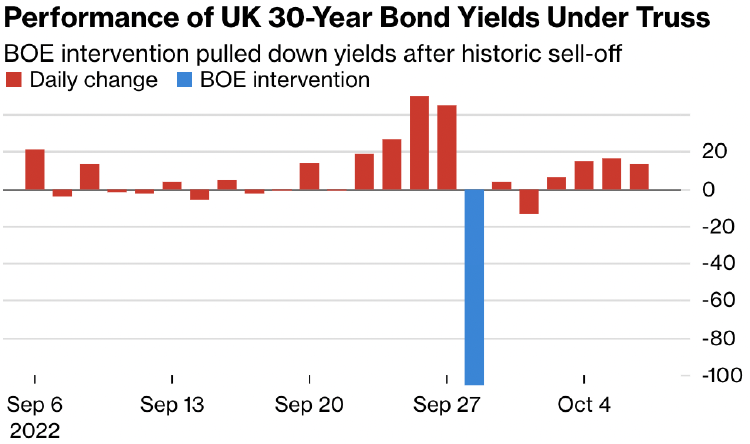

¿Cómo conseguir esto? Con un programa de compras temporal - que, por cierto, termina en siete días - a razón de 65.000 millones de libras. Un parche, está claro, pero que sirvió para calmar el pánico en los precios de la deuda y que la libra se revalorizase.

Y es que ojo con lo que se viene porque Fitch ya ha dicho que se pone a revisar la calificación crediticia del Reino Unido que, de momento, lleva a “negativa”, lo que significa que financiarse en los mercados es hoy para Londres un poco más complicado que ayer.

El ojo, Félix López de ATL Capital, lo coloca en el bono a 30 años donde están las tensiones en el corto plazo, pero que al intervenir salvó del descalabro a los planes de pensiones del país y mantuvo la liquidez de la economía británica en uno de los momentos más complicados de su historia económica reciente.

¿Quién apuesta a la contra?

El problema, en todo caso, es que para lidiar con las consecuencias del mercado del plan e reducción de impuestos - sin fondos público - está comprando gilts (deuda pública británica soberana), la primera vez que lo hace en mucho tiempo. El truco está en que los compro para venderlos por una cartera separada y conseguir una flexibilización de 875.000 millones de libras.

La combinación, a través de la cual el banco central parece estar relajando y endureciendo simultáneamente, ha difuminado las líneas entre la política monetaria y la estabilidad financiera. Los rumores - las malas lenguas - dicen que el Banco de Inglaterra está financiando al Gobierno y aunque durante mucho tiempo ha sido consciente de que podría necesitar una herramienta para abordar la interrupción en el mercado, hasta ahora no se había hecho nada.

Hasta ahora, las compras totales han sido pequeñas, de menos de 4.000 millones de dólares, por lo que se especula con que la crisis no sea tan abultada como se dibujó en un primer momento y que trajo consigo una intervención histórica no vista desde 2020 y con perdón de la pandemia.

Esto por deuda cuando en divisas, un reciente informe de Odey Capital Management saca a la luz que la firma - con activos superiores a los 4.000 millones de libras - ha rentabilizado la operación de apostar en contra de la libra durante solo un mes con ganancias que superan el 200%.

Cuadriplicar la inversión apostando en contra del Reino Unido. Puede parecer poco patriótico, pero ya se sabe que el Dios dinero no conoce de banderas. Y es que el contexto nos lo explica todo. Odey pensó, con el relevo en el 10 de Downing Street y la salida de la jefatura del Gobierno de Boris Johnson.

En cualquier caso, lo que nos dicen los analistas es que para ir a la contra del Reino Unido ya es tarde aunque esperando, esperando, puede que vuelvan los beneficios porque ya saben que a río revuelto, ganancia de pescadores.