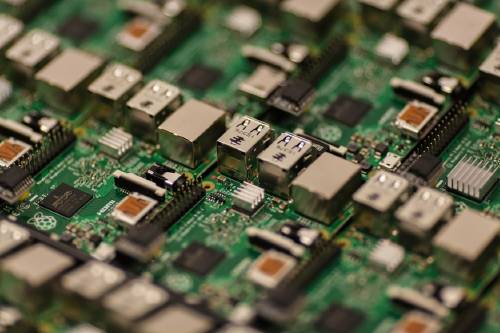

Un conglomerado de empresas que incluye a la estadounidense Western Digital vuelve a la carga para hacerse con la división de chips de memoria de Toshiba con una oferta de 17.400 millones de dólares.

Esta oferta llega horas después de que Toshiba se disparara en Bolsa el miércoles tras iniciar conversaciones con la estadounidense y este jueves se ha confirmado la oferta. Toshiba, acuciada por las pérdidas derivadas de su negocio nuclear en Estados Unidos, necesita 18.000 millones de dólares para cubrir el agujero dejado en sus cuentas por Westinghouse.

El gigante nipón empieza a ver la luz después de que fracasaran las negociaciones con Bain Capital por la negativa de Western Digital a dar entrada en la división a un inversor externo. Esta decisión elevó la presión de los accionistas de Toshiba sobre la nipona, que apunto estuvo de abandonar los parqués financieros por sus problemas económicos.

Con el adiós del consorcio liderado por Bain Capital, Western Digital vuelve a la mesa de negocio con las firma norteamericana KKR y dos bancos japoneses respaldados por Tokio, que ofrecerán cada uno 300 millones de yenes, según informa Reuters.

A pesar de que Toshiba ha rechazado confirmar la nueva oferta de Western Digital, ambas compañías esperan cerrar la venta antes de que finalice el mes de agosto.

Western Digital ofrece 17.400 millones de dólares por los chips de Toshiba

Guardar