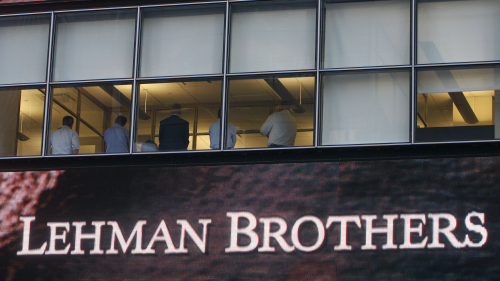

Dos de los fantasmas más aterradores de la historia financiera han vuelto para sobrecoger a los mercados: Lehman Brothers y Long Term Capital Management, el “Titanic” de los hedge funds que naufragó en 1998. Regresan tras ser mentados por los expertos ante lo ocurrido en los últimos días con otro hedge fund. Se trata de Archegos Capital Management, que ha desatado ventas milmillonarias de acciones por el incumplimiento del temido 'margin call'.

Se lo contamos en este podcast de Expediente Abierto.

¿Por qué se compara a Archegos, un hedge fund hasta ahora desconocido por muchos, con desastres financieros como Lehman Brothers o Long Term Capital Management? Para explicar esta historia, hay que empezar por el principio.

¿Qué ha pasado con Archegos?

Archegos es un hedge fund estadounidense que gestiona el patrimonio de Bill Hwang, un inversor chino que ha tenido problemas con la SEC y que explicaremos más adelante. Hasta hace unos días el fondo tenía fuertes posiciones en empresas como Viacom y algunas tecnológicas chinas, que en la última semana se han desplomado a doble dígito en Bolsa.

Las tecnológicas chinas caían por la amenaza de la SEC de sacarlas de Wall Street si no presentan auditorías financieras. Mientras tanto, el retroceso de Viacom se explicaba por el anuncio de una ampliación de capital.

Como buen hedge fund, Archegos utilizaba el apalancamiento para invertir. Lo hacía contratando los servicios de los denominados prime brókers que, entre otras cosas, prestan dinero a estos hedge funds para operar.

Cuando permiten este apalancamiento, los brokers ponen una condición: que los fondos de esa cuenta no caigan por debajo de una cantidad concreta conocida como margen de mantenimiento. Esto puede ocurrir cuando las acciones en posesión de esa cuenta caen en bolsa. Y esto es justo lo que ha ocurrido con Viacom y las tecnológicas chinas.

Un margin call millonario

En ese caso, el bróker activa la famosa margin call: le pide al hedge fund que inyecte más efectivo en la cuenta para llegar a ese nivel requerido. Si el fondo no lo hace, el bróker se encarga de la situación y procede a vender los activos dentro de esa cuenta.

Esto fue lo que ocurrió con Archegos y esos prime brokers tienen nombre propio. Goldman Sachs, Morgan Stanley, Credit Suisse y Nomura, entre otros, procedieron a vender los activos de Archegos para cumplir con el margin call. Liquidaron posiciones en más de 30.000 millones de dólares. Y algunos lo hicieron con más rapidez que otros

Financial Times asegura que Goldman y Morgan Stanley se apresuraron a liquidar esas posiciones mientras Credit Suisse y Nomura tardaron más en actuar. Estos dos últimos han alertado este lunes al mercado de que esta situación puede ocasionarles graves pérdidas. Tanto que podría borrar completamente los beneficios de Nomura de este ejercicio.

¿Lehman Brothers?

Según fuentes de FT el banco japonés habría permitido a Archegos un endeudamiento cuatro veces superior que el que le exige a un fondo long/short. Un endeudamiento excesivo que recuerda a algunos banqueros citados por el diario británico al momento de la caída del mismísimo Lehman Brothers. Creen que podría forzar a muchas otras entidades a reconocer que el endeudamiento permitido a Archegos ha creado un riesgo excesivo.

El analista Juan Ignacio Crespo descarta que este caso se parezca al de Lehman. "Eso es una exageración", espetaba en Capital Radio. "Pero sí que recuerda a la quiebra de Long Term Capital Management en 1998".

Entonces Long Term Capital Management era uno de los hedge fund más grandes del mundo y tenía 126.000 millones de activos bajo gestión. Archegos gestiona 10.000 millones de dólares, menos de un 10% de lo que tenía el 'Titanic' de los hedge funds.

Si los expertos están comparando Archegos con la caída de este mastodonte de la inversión a finales de los 90 es por los efectos que podría tener. Alberto Roldán, de Divacons Alphavalue, alerta de que el caso Archegos podría tener el temido efecto bola de nieve.

"La liquidación de posiciones tiene un efecto de arrastre en cómo van a evolucionar los ETFs de tecnología o con posiciones en esas compañias. Pueden rebalancear su cartera, y los fondos de inversion con posiciones en esos ETFs también pueden rebalancear su cartera", explica.

¿Y por qué es tan peligroso? En Expediente Abierto hemos identificado cinco motivos.

- Que la avalancha de ventas todavía no haya terminado y que los brokers todavía quieran liquidar más posiciones de Archegos por incumplir el margin call

- Que esos brókers decidan reducir los niveles de endeudamiento para otros hedge funds y activen más margin calls

- Que, por lo tanto, Archegos no sea un caso aislado y haya más hedge funds excesivamente apalancados

- Que el contagio a otros hedge funds haga que actores del sistema bancario como Nomura se tambalee

El quinto y último riesgo está planteado como una pregunta. Archegos es un fondo que gestiona el patrimonio de Bill Hwang, un inversor chino que ya ha sido condenado por la SEC estadounidense a pagar millones de dólares por utilizar información privilegiada en bolsa.

Entonces, ¿por qué tantos bancos de inversión han trabajado con Archegos concediendole niveles de endeudamiento tan excesivos?